| 31 Aralık 2018 PAZARTESİ Resmî GazeteSayı : 30642 (4. Mükerrer)YÖNETMELİK Türkiye Esnaf ve Sanatkârları Konfederasyonundan: ESNAF VE SANATKÂRLARIN ÖDEYECEKLERİ KAYIT ÜCRETİ VE YILLIK AİDAT HAKKINDA YÖNETMELİKTE DEĞİŞİKLİK YAPILMASINA DAİR YÖNETMELİK MADDE 1 – 14/2/2008 tarihli ve 26787 sayılı Resmî Gazete’de yayımlanan Esnaf ve Sanatkârların Ödeyecekleri Kayıt Ücreti ve Yıllık Aidat Hakkında Yönetmeliğin 7 nci maddesi başlığı ile birlikte aşağıdaki şekilde değiştirilmiştir. “Kayıt ücreti ve yıllık aidat MADDE 7 – (1) Kayıt ücreti ve yıllık aidatlar aşağıda belirtilmiştir. a) Birinci grup odalar: Ankara, İstanbul ve İzmir illerindeki odalardır. Kayıt ücreti ve yıllık aidat; bu gruptaki iller ve büyükşehir belediyesi sınırlarına dâhil tüm ilçelerinde 350,00 TL’dir. b) İkinci grup odalar: Ankara, İstanbul, İzmir ile kalkınmada öncelikli iller dışında kalan illerdeki odalardır. Kayıt ücreti ve yıllık aidat; bu gruptaki illerin merkez ilçelerinde ve büyükşehir belediyesi sınırlarına dâhil tüm ilçelerinde 300,00 TL, merkez ilçe haricindeki diğer ilçelerinde 256,00 TL’dir. c) Üçüncü grup odalar: Kalkınmada öncelikli illerde bulunan odalardır. Kayıt ücreti ve yıllık aidat; bu gruptaki büyükşehir statüsünde bulunan iller ve büyükşehir belediyesi sınırlarına dâhil tüm ilçelerinde 256,00 TL’dir. Üçüncü grup odaların bulunduğu diğer illerin merkez ve ilçelerinde 256,00 TL’dir. (2) Kayıt ücreti ve yıllık aidatlar aşağıda belirtilen esnaf ve sanatkârlar için ülke genelinde 256,00 TL olarak uygulanır.a) 30/3/2013 tarihli ve 28603 sayılı Resmî Gazete’de yayımlanan Özürlülük Ölçütü, Sınıflandırması ve Özürlülere Verilecek Sağlık Kurulu Raporları Hakkında Yönetmeliğe göre özürlü sayılanlar.b) Gaziler, şehit, gazi dul ve yetimleri.c) 31/12/1960 tarihli ve 193 sayılı Gelir Vergisi Kanununa göre vergiden muaf sayılan esnaf ve sanatkârlar. ç) Esnaf ve sanatkâr siciline kayıtlı kadın esnaf ve sanatkârlar.(3) Birinci fıkranın (a), (b) ve (c) bentleri ile ikinci fıkrada belirtilen ücretler; 5362 sayılı Esnaf ve Sanatkârlar Meslek Kuruluşları Kanununun 61 inci maddesinde belirlenen hadler içerisinde kalmak kaydıyla, 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununa göre Hazine ve Maliye Bakanlığınca belirlenen yeniden değerleme oranını aşmamak kaydıyla her yıl Konfederasyon Yönetim Kurulunca yeniden belirlenebilir. Konfederasyon Yönetim Kurulu tarafından aidatın yeniden tespit edilmesi halinde keyfiyet onaylanmak üzere Ticaret Bakanlığına bildirilir, ayrıca esnaf ve sanatkârlar meslek kuruluşlarına da bir genelgeyle duyurulur.”MADDE 2 – Bu Yönetmelik 1/1/2019 tarihinde yürürlüğe girer.MADDE 3 – Bu Yönetmelik hükümlerini Türkiye Esnaf ve Sanatkârlar Konfederasyonu Genel Başkanı yürütür. Yönetmeliğin Yayımlandığı Resmî Gazete’ninTarihiSayısı14/2/200826787Yönetmelikte Değişiklik Yapan Yönetmeliklerin Yayımlandığı Resmî Gazete’ninTarihiSayısı1-21/3/2008268232-17/5/2009272313-6/1/2016295854-30/12/2016299345-4/1/201830291 |

Eczanelere Erken Uyarı Sistemi ve Hafıza Kayıtlı Termometre Zorunluluğu Geldi

| 31 Aralık 2018 PAZARTESİ Resmî GazeteSayı : 30642 (4. Mükerrer)YÖNETMELİK, Türkiye İlaç ve Tıbbi Cihaz Kurumundan: ECZACILAR VE ECZANELER HAKKINDA YÖNETMELİKTEDEĞİŞİKLİK YAPILMASINA DAİR YÖNETMELİK MADDE 1 – 12/4/2014 tarihli ve 28970 sayılı Resmî Gazete’de yayımlanan Eczacılar ve Eczaneler Hakkında Yönetmeliğin 20 nci maddesinin yedinci fıkrası aşağıdaki şekilde değiştirilmiştir.“(7) Özel saklama koşulu gerektiren veya soğuk zincire tâbi ilaçların; saklama koşullarına uygun olarak eczaneye kabul edilmesi, saklanması ve aynı şartlara uygun olarak hastalara sunulması gerekir. Ayrıca soğuk zincir ilaçların konulması için buzdolabı bulundurulur. Buzdolabı ve eczane içi sıcaklık nem takibinin sağlanması için kayıtların düzenli tutulması kritik durumlarda uyarı verecek erken uyarı sisteminin ve geriye dönük hafıza kaydı bulunan termometrenin bulunması ve eczanede bulunması gereken tüm cihazların düzenli aralıklarla muayenelerinin/kalibrasyonlarının yapılması gerekir. ”MADDE 2 – Aynı Yönetmeliğin 21 inci maddesinin ikinci fıkrası aşağıdaki şekilde değiştirilmiştir.“(2) Eczanelerde, ilaç yapmaya ayrılmış bankonun üzeri ısıya dayanıklı cam, mermer veya mikrobiyolojik bulaşma oluşturmayacak malzemeden olur. Hassas, santigram veya kiloluk teraziler veya 2 nci sınıf elektronik teraziler ayarları bozulmayacak şekilde banko üzerinde veya ayrı özel masada bulundurulur. Terazi ve varsa kütlelerinin periyodik muayenelerinin ilgili bakanlığın ilgili mevzuatı doğrultusunda yaptırılması zorunludur. ”MADDE 3 – Aynı Yönetmeliğin geçici 4 üncü maddesi aşağıdaki şekilde değiştirilmiştir. “GEÇİCİ MADDE 4 – (1) 20 nci maddenin yedinci fıkrasında yer alan “kritik durumlarda uyarı verecek erken uyarı sisteminin ve geriye dönük hafıza kaydı bulunan termometrenin bulunması” yükümlülüğü yeni açılan ve nakil olan eczaneler tarafından bu hükmün yürürlüğe girdiği tarihten itibaren, faaliyette bulunan eczaneler tarafından en geç 30/6/2019 tarihine kadar yerine getirilir.(2) 25 inci maddenin ikinci fıkrasında yer alan “özellikleri Türk Eczacıları Birliği tarafından standardize edilmiş ışıklı veya ışıksız levha konulur” yükümlülüğü yeni açılan ve nakil olan serbest eczaneler tarafından bu hükmün yürürlüğe girdiği tarihten itibaren, faaliyette bulunan serbest eczaneler tarafından en geç 30/6/2019 tarihine kadar yerine getirilir. ”MADDE 4 – Bu Yönetmelik yayımı tarihinde yürürlüğe girer. MADDE 5 – Bu Yönetmelik hükümlerini Türkiye İlaç ve Tıbbi Cihaz Kurumu Başkanı yürütür. Yönetmeliğin Yayımlandığı Resmî Gazete’ninTarihiSayısı12/4/201428970Yönetmelikte Değişiklik Yapan Yönetmeliklerin Yayımlandığı Resmî Gazete’ninTarihiSayısı1-23/8/2014290972-7/2/2015292603-28/3/2016296674-11/3/201730004 |

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

MADDE 4 – (1) Mükellefiyeti 2019 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerleri; takdir komisyonlarınca 2017 yılında takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin; 2018 yılına ait yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacak asgari ölçüde metrekare birim değeri dikkate alınarak hesaplanacaktır.

ÖRNEK 2: Mükellef (B) 2018 yılında Iğdır Belediyesi sınırları içinde yer alan 950 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2018 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 35,00 TL’dir.

2018 yılına ait yeniden değerleme oranının yarısı %11,865 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2019 yılında başlayacak bu mükellefin 2018 yılında satın aldığı arsanın 2019 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

2019 Yılında Sigorta Prim Bildirgenin damga vergisi ne kadar olmuştur ?

2019 Yılında Sigorta Prim Bildirgenin damga vergisi ne kadar olmuştur ?

35,70 TL olmuştur

2019 Yılında Katma Değer ve Muhtasar Beyannamesinin Damga Vergisi Ne Kadar Oldu ?

2019 Yılında Katma Değer ve Muhtasar Beyannamesinin Damga Vergisi Ne Kadar Oldu ?

48 TL olmuştur

VERASET VE İNTİKAL VERGİSİ KANUNU GENEL TEBLİĞİ(SERİ NO: 50)

| VERASET VE İNTİKAL VERGİSİ KANUNU GENEL TEBLİĞİ(SERİ NO: 50) Amaç ve kapsam MADDE 1 – (1) Bu Tebliğin amacı, 7338 sayılı Veraset ve İntikal Vergisi Kanununun 4 üncü maddesinin birinci fıkrasının (b), (d) ve (e) bentlerinde yer alan istisna tutarları ile 16 ncı maddesinde yer alan vergi tarifesi matrah dilim tutarlarının yeniden değerleme oranında artırılmak suretiyle tespit edilmesidir. Dayanak MADDE 2 – (1) Bu Tebliğ, 7338 sayılı Veraset ve İntikal Vergisi Kanununun 4 üncü maddesinin ikinci fıkrası ile 16 ncı maddesinin üçüncü fıkrasına dayanılarak hazırlanmıştır. Maktu istisna tutarlarının tespiti MADDE 3 – (1) 7338 sayılı Veraset ve İntikal Vergisi Kanununun 4 üncü maddesinin ikinci fıkrasında, “(b), (d) ve (e) bentlerine göre, her bir takvim yılında uygulanacak istisna hadleri, önceki yılda uygulanan istisna hadlerine bu yıla ilişkin olarak Vergi Usul Kanunu hükümleri uyarınca belirlenen yeniden değerleme oranında artış yapılmak suretiyle tespit olunur. Artırım sırasında 1 milyon liraya kadar olan tutarlar dikkate alınmaz.” hükmüne yer verilmiştir.(2) Bakanlığımızca 2018 yılı için yeniden değerleme oranı % 23,73 (yirmi üç virgül yetmiş üç) olarak tespit edilmiş ve 30/11/2018 tarihli ve 30611 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 503) ile ilan edilmiş bulunmaktadır.(3) Buna göre, 1/1/2019 tarihinden itibaren 7338 sayılı Kanunun 4 üncü maddesinin birinci fıkrasının (b), (d) ve (e) bentlerinde yer alan istisna tutarları;- Evlatlıklar dâhil, füruğ ve eşten her birine isabet eden miras hisselerinde 250.125 TL (füruğ bulunmaması halinde eşe isabet eden miras hissesinde 500.557 TL),- İvazsız suretle meydana gelen intikallerde 5.760 TL,- Para ve mal üzerine düzenlenen yarışma ve çekilişler ile 14/3/2007 tarihli ve 5602 sayılı Şans Oyunları Hasılatından Alınan Vergi, Fon ve Payların Düzenlenmesi Hakkında Kanunda tanımlanan şans oyunlarında kazanılan ikramiyelerde 5.760 TL,olarak dikkate alınacaktır. Matrah dilim tutarlarının tespiti MADDE 4 – (1) 7338 sayılı Veraset ve İntikal Vergisi Kanununun 16 ncı maddesinin üçüncü fıkrasında, “Vergi tarifesinin matrah dilim tutarları, her yıl bir önceki yıla ilişkin olarak Vergi Usul Kanunu uyarınca belirlenen yeniden değerleme oranında artırılmak suretiyle uygulanır. Bu şekilde hesaplanan dilim tutarlarının yüzde 5’ini aşmayan kesirler dikkate alınmaz. …” hükmüne yer verilmiştir.(2) Buna göre, 1/1/2019 tarihinden itibaren veraset yoluyla veya ivazsız suretle meydana gelen intikallerde veraset ve intikal vergisi aşağıdaki tarifeye göre hesaplanacaktır. Yürürlük MADDE 5 – (1) Bu Tebliğ 1/1/2019 tarihinde yürürlüğe girer. Yürütme MADDE 6 – (1) Bu Tebliğ hükümlerini Hazine ve Maliye Bakanı yürütür. |

2019 Yılı Gelir Vergisi Dilimleri

| 18.000 TL’ye kadar | 15 |

| 40.000 TL’nin 18.000 TL’si için 2.700 TL, fazlası | 20 |

| 98.000 TL’nin 40.000 TL’si için 7.100 TL, (ücret gelirlerinde 148.000 TL’nin | 27 |

| 40.000 TL’si için 7.100 TL), fazlası | |

| 98.000 TL’den fazlasının 98.000 TL’si için 22.760 TL, (ücret gelirlerinde | 35 |

| 148.000 TL’den fazlasının 148.000 TL’si için 36.260 TL), fazlası |

İstisnaya konu olmayan menkul ve gayrimenkul sermaye iratlarına ilişkin beyanname verme sınırı 2019

86 ncı maddesinin birinci fıkrasının (1) numaralı bendinin (d) alt bendinde yer alan tevkifata ve istisnaya konu olmayan menkul ve gayrimenkul sermaye iratlarına ilişkin beyanname verme sınırı 2.200 TL,

2019 Yılı Arızi Kazanç İstisnası Ne Kadar oldu ?

82 nci maddesinin ikinci fıkrasında yer alan arızi kazançlara ilişkin istisna tutarı 33.000 TL,

2019 Yılı Engellilik İndirimi Tutarları

2019 yili aylik engellilik indirimi tutarlari ve sağlanan vergi avantaji

31 inci maddesinin ikinci fıkrasında yer alan engellilik indirimi tutarları;

– Birinci derece engelliler için 1.200 TL,

– İkinci derece engelliler için 650 TL,

– Üçüncü derece engelliler için 290 TL,

2019 Yılında Gelir Vergisinden Muaf Olan Yemek Bedeli Ne Kadar Oldu ?

Vergiden İstisna Yemek Bedeli 2019

19 TL +kdv olarak belirlendi.

Yani Personele ödenen yemek bedelleri 19 TL’ye kadar gelir vergisinden muaf, geçen sene bu tutar 16 TL idi.

2019 Yılında Konut Kira Gelirleri için İstisna Tutarı Ne oldu ?

Konut Gelirleri Ne kadara kadar beyan edilmek zorunda değil ?

21 inci maddesinin birinci fıkrasında yer alan mesken kira gelirleri için uygulanan istisna tutarı 5.400 TL dir. Bu tutarın altında kira geliri elde ediyor iseniz beyan etmek zorunda değilsiniz.

2019 yılı için geçerli Gelir Vergisi Dilimleri açıklandı!

2019 yılı için geçerli Gelir Vergisi Dilimleri açıklandı!

Gelir Vergisi Genel Tebliği (Seri No: 302) 29 Aralık 2018 tarih ve Sayı: 30285 (Mükerrer) sayılı Resmî Gazete’de yayımlanmıştır.

Gelir Vergisi Kanunu’nun 103’üncü maddesinde yer alan gelir vergisine tabi gelirlerin vergilendirilmesinde esas alınan tarife, 2018 takvim yılı gelirlerinin vergilendirilmesinde esas alınmak üzere aşağıdaki şekilde yeniden belirlenmiştir.

Ücret Gelirlerine Uygulanacak Gelir Vergisi Tarifesi 2018

Ücret Dışındaki Gelirlere Uygulanacak Gelir Vergisi Tarifesi 2018

18.000 TL’ye kadar % 15

40.000 TL’nin 18.000 TL’si için 2.700 TL, fazlası % 20

98.000 TL’nin 40.000 TL’si için 7.100 TL, (ücret gelirlerinde 148.000 TL’nin

40.000 TL’si için 7.100 TL), fazlası % 27

98.000 TL’den fazlasının 98.000 TL’si için 22.760 TL, (ücret gelirlerinde

148.000 TL’den fazlasının 148.000 TL’si için 36.260 TL), fazlası % 35

2019 YILI ARABULUCULUK ASGARİ ÜCRET TARİFESİ

| 2019 YILI ARABULUCULUK ASGARİ ÜCRET TARİFESİ Amaç, konu ve kapsam MADDE 1 – (1) Özel hukuk uyuşmazlıklarının arabuluculuk yoluyla çözümlenmesinde, arabulucu ile uyuşmazlığın tarafları arasında geçerli bir ücret sözleşmesi yapılmamış olan veya ücret miktarı konusunda arabulucu ile taraflar arasında ihtilaf bulunan durumlarda, 7/6/2012 tarihli ve 6325 sayılı Hukuk Uyuşmazlıklarında Arabuluculuk Kanunu, 2/6/2018 tarihli ve 30439 sayılı Resmî Gazete’de yayımlanan Hukuk Uyuşmazlıklarında Arabuluculuk Kanunu Yönetmeliği ve bu Tarife hükümleri uygulanır.(2) Bu Tarifede belirlenen ücretlerin altında arabuluculuk ücreti kararlaştırılamaz. Aksine yapılan sözleşmelerin ücrete ilişkin hükümleri geçersiz olup, ücrete ilişkin olarak bu Tarife hükümleri uygulanır.Arabuluculuk ücretinin kapsadığı işlerMADDE 2 – (1) Bu Tarifede yazılı arabuluculuk ücreti, uyuşmazlığın arabuluculuk yoluyla çözüme kavuşturulmasını sağlamak amacıyla, arabuluculuk faaliyetini yürüten arabulucular siciline kayıtlı kişiye, sarf ettiği emek ve mesainin karşılığında, uyuşmazlığın taraflarınca yapılan parasal ödemenin karşılığıdır.(2) Arabuluculuk faaliyeti süresince arabulucu tarafından düzenlenen evrak ve yapılan diğer işlemler ayrı ücreti gerektirmez.(3) Arabulucu, ihtiyari arabuluculuk süreci başlamadan önce arabuluculuk teklifinde bulunan taraf veya taraflardan ücret ve masraf isteyebilir. Bu fıkra uyarınca alınan ücret arabuluculuk süreci sonunda arabuluculuk ücretinden mahsup edilir. Arabuluculuk sürecinin başlamaması halinde bu ücret ve masraf iade edilmez.(4) Arabulucu, dava şartı arabuluculuk sürecinde taraflardan masraf isteyemez.(5) Arabulucu, arabuluculuk sürecine ilişkin olarak belirli kişiler için aracılık yapma veya belirli kişileri tavsiye etmenin karşılığı olarak herhangi bir ücret talep edemez. Bu yasağa aykırı olarak tesis edilen işlemler hükümsüzdür.Arabuluculuk ücretinin sınırlarıMADDE 3 – (1) Aksi kararlaştırılmadıkça arabuluculuk ücreti taraflarca eşit ödenir.(2) Aynı uyuşmazlığın çözümüne ilişkin bu Tarifenin eki Arabuluculuk Ücret Tarifesinin birinci kısmında belirtilen hallerde arabuluculuk faaliyetinin birden çok arabulucu tarafından yürütülmesi durumunda, her bir arabulucuya bu Tarifede belirtilen ücret ayrı ayrı ödenir.(3) Aynı uyuşmazlığın çözümüne ilişkin bu Tarifenin eki Arabuluculuk Ücret Tarifesinin ikinci kısmında belirtilen hallerde arabuluculuk faaliyetinin birden çok arabulucu tarafından yürütülmesi durumunda, bu Tarifede birden fazla arabulucu için belirtilen orandaki ücret her bir arabulucuya eşit bölünerek ödenir.Ücretin tümünü hak etmeMADDE 4 – (1) Arabuluculuk faaliyetinin, gerek tarafların uyuşmazlık konusu üzerinde anlaşmaya varmış olması, gerek taraflara danışıldıktan sonra arabuluculuk için daha fazla çaba sarf edilmesinin gereksiz olduğunun arabulucu tarafından tespit edilmesi, gerekse taraflardan birinin karşı tarafa veya arabulucuya, arabuluculuk faaliyetinden çekildiğini bildirmesi veya taraflardan birinin ölümü ya da iflası halinde veya tarafların anlaşarak arabuluculuk faaliyetini sona erdirmesi sebepleriyle sona ermesi hallerinde, arabuluculuk faaliyetini yürütme görevini kabul eden arabulucu, bu Tarife hükümleri ile belirlenen ücretin tamamına hak kazanır.(2) Arabuluculuk faaliyetine başlandıktan sonra, uyuşmazlığın arabuluculuğa elverişli olmadığı hususu ortaya çıkar ve bu sebeple arabuluculuk faaliyeti sona erdirilir ise, sonradan ortaya çıkan bu durumla ilgili olarak eğer arabulucunun herhangi bir kusuru yoksa, arabuluculuk faaliyetini yürütme görevini kabul eden arabulucu, bu Tarife hükümleri ile belirlenen ücretin tamamına hak kazanır.Arabuluculuk faaliyetinin konusuz kalması, feragat, kabul ve sulhte ücretMADDE 5 – (1) Uyuşmazlık, arabuluculuk faaliyeti devam ederken, arabuluculuk faaliyetinin konusuz kalması, feragat, kabul veya sulh gibi arabuluculuk yolu dışındaki yöntem ve nedenlerle giderilirse ücretin tamamına hak kazanılır.Yeni bir uyuşmazlık konusunun ortaya çıkmasında ücretMADDE 6 – (1) Somut bir uyuşmazlıkla ilgili arabuluculuk faaliyetinin yürütülmesi sırasında, yeni uyuşmazlık konularının ortaya çıkması halinde, her bir uyuşmazlık için ayrı ücrete hak kazanılır.Arabuluculuk Ücret Tarifesine göre ücretMADDE 7 – (1) Konusu para olmayan veya para ile değerlendirilemeyen hukuki uyuşmazlıklarda; arabuluculuk ücreti bu Tarifenin eki Arabuluculuk Ücret Tarifesinin birinci kısmına göre belirlenir.(2) Konusu para olan veya para ile değerlendirilebilen hukuki uyuşmazlıklarda; arabuluculuk ücreti bu Tarifenin eki Arabuluculuk Ücret Tarifesinin ikinci kısmına göre belirlenir.(3) Arabuluculuk sürecinin sonunda anlaşma sağlanamaması halinde, arabuluculuğun konusu para olan veya para ile değerlendirilebilen hukuki uyuşmazlık olsa bile arabulucu, arabuluculuk ücretini bu Tarifenin eki Arabuluculuk Ücret Tarifesinin birinci kısmına göre isteyebilir.(4) Arabuluculuk sürecinin sonunda seri uyuşmazlıklarda anlaşma sağlanması halinde, arabuluculuğun konusu para olan veya para ile değerlendirilebilen hukuki uyuşmazlık olsa bile arabulucu, arabuluculuk ücretini bu Tarifenin eki Arabuluculuk Ücret Tarifesinin Birinci Kısmına göre isteyebilir. Taraflardan birinin aynı olduğu ve bir ay içinde başvurulan en az onbeş uyuşmazlık seri uyuşmazlık olarak kabul edilir.Arabuluculuk Ücret Tarifesinde yazılı olmayan hallerde ücretMADDE 8 – (1) Arabuluculuk Ücret Tarifesinde yazılı olmayan haller için, söz konusu Tarifenin birinci kısmındaki diğer tür uyuşmazlıklar için belirlenen ücret ödenir.Uygulanacak tarifeMADDE 9 – (1) Arabuluculuk ücretinin takdirinde, arabuluculuk faaliyetinin sona erdiği tarihte yürürlükte olan tarife esas alınır.YürürlükMADDE 10 – (1) Bu Tarife 1/1/2019 tarihinde yürürlüğe girer. Eki için tıklayınız. |

2019 YILI SERBEST MUHASEBECİLİK, SERBEST MUHASEBECİ MALİ MÜŞAVİRLİK VE YEMİNLİ MALİ MÜŞAVİRLİK ASGARİ ÜCRET TARİFESİ

Konu

MADDE 1 – (1) 3568 sayılı Serbest Muhasebeci Mali Müşavirlik ve Yeminli Mali Müşavirlik Kanununun 46 ncı maddesi ile 2/1/1990 tarihli ve 20390 sayılı Resmî Gazete’de yayımlanan Serbest Muhasebeci, Serbest Muhasebeci Mali Müşavir ve Yeminli Mali Müşavir Ücretlerinin Esasları Hakkında Yönetmelik hükümleri uyarınca hazırlanan ve 2019 yılında meslek mensuplarınca uygulanacak olan asgari ücret tarifesi ekte yer almaktadır.

Yürürlük

MADDE 2 – (1) Bu Tarife 1/1/2019 tarihinde yürürlüğe girer.

2019 Gelir vergisi dilimleri

18.000 TL’ye kadar % 15

40.000 TL’nin 18.000 TL’si için 2.700 TL, fazlası % 20

98.000 TL’nin 40.000 TL’si için 7.100 TL, (ücret gelirlerinde 148.000 TL’nin

40.000 TL’si için 7.100 TL), fazlası % 27

98.000 TL’den fazlasının 98.000 TL’si için 22.760 TL, (ücret gelirlerinde

148.000 TL’den fazlasının 148.000 TL’si için 36.260 TL), fazlası % 35

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ (SERİ NO: 74)

31 Aralık 2018 PAZARTESİ

Resmî Gazete

Sayı : 30642 (3. Mükerrer)

TEBLİĞ

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 74)

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 2019 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2019 yılında mükellef olacakların emlak vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin tespiti hususunda açıklamalar yapmaktır.

Dayanak

MADDE 2 – (1) Bakanlığımızca 2018 yılı için yeniden değerleme oranı %23,73 (yirmi üç virgül yetmiş üç) olarak tespit edilmiş ve 30/11/2018 tarihli ve 30611 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 503) ile ilan edilmiş bulunmaktadır.

(2) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasında, takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2017 yılında söz konusu takdirler yapılmıştır.

(3) 29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 9 uncu maddesinin birinci fıkrasının (b) bendinde bina, 19 uncu maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin, dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2017 yılında yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren başlamış bulunmaktadır.

(4) 1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8 numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

(5) Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

(6) 2018 yılında emlak vergisi mükellefi olanların 2019 yılına ait emlak vergisinin tarh ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile bina, arsa veya araziye 2018 yılında malik olunması halinde mükellefiyetin başlangıç yılı olan 2019 yılı vergi değerinin hesabı bu Tebliğde belirtilen esaslar çerçevesinde yapılacaktır.

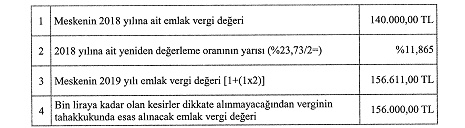

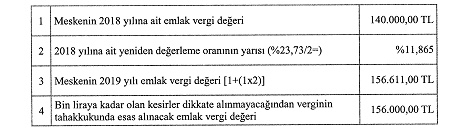

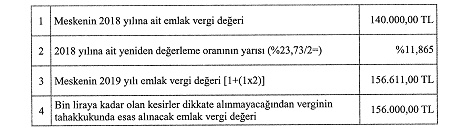

2017 yılında yapılan takdirler nedeniyle 2018 yılında mükellefiyeti başlayanların 2019 yılına ait emlak vergi değerlerinin hesabı

MADDE 3 – (1) 2017 yılında yapılan takdirler nedeniyle bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren yeniden başlamış bulunmaktadır.

(2) Bu mükelleflerin bina, arsa ve arazilerinin 2019 yılı vergi değerleri, 2018 yılı vergi değerlerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%23,73/2=) %11,865 (on bir virgül sekiz yüz altmış beş) oranında artırılması suretiyle bulunacak tutarlar olacaktır.

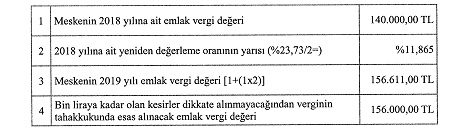

ÖRNEK 1: Mükellef (A) Yozgat ili, Aydıncık Belediyesi sınırları içinde yer alan meskeni 2010 yılında satın almıştır. 2018 yılı emlak vergi değeri 140.000,00 TL olan meskenin 2019 yılı emlak vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

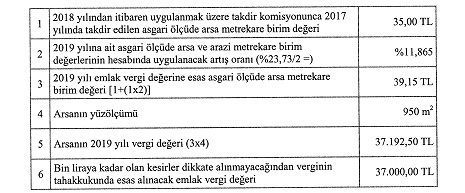

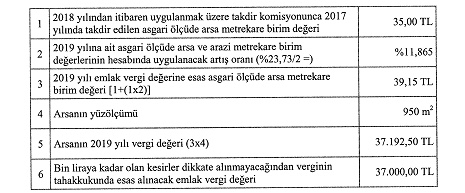

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

MADDE 4 – (1) Mükellefiyeti 2019 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerleri; takdir komisyonlarınca 2017 yılında takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin; 2018 yılına ait yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacak asgari ölçüde metrekare birim değeri dikkate alınarak hesaplanacaktır.

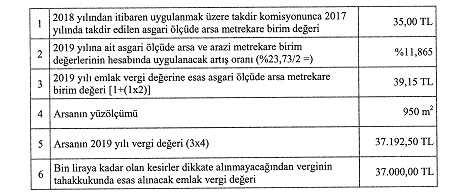

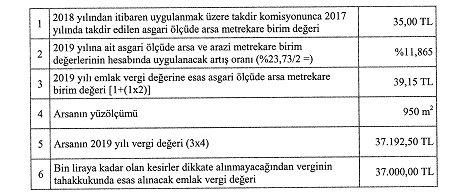

ÖRNEK 2: Mükellef (B) 2018 yılında Iğdır Belediyesi sınırları içinde yer alan 950 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2018 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 35,00 TL’dir.

2018 yılına ait yeniden değerleme oranının yarısı %11,865 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2019 yılında başlayacak bu mükellefin 2018 yılında satın aldığı arsanın 2019 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

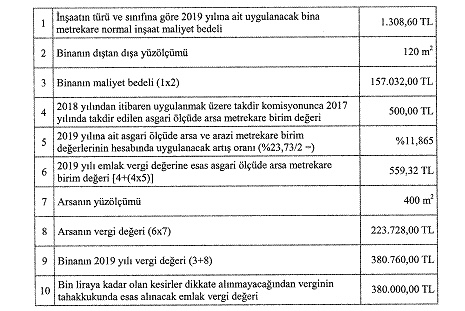

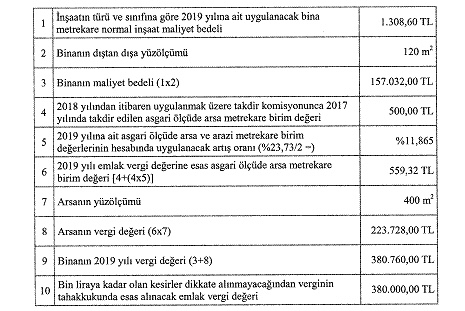

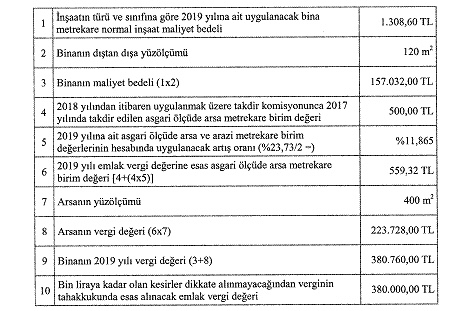

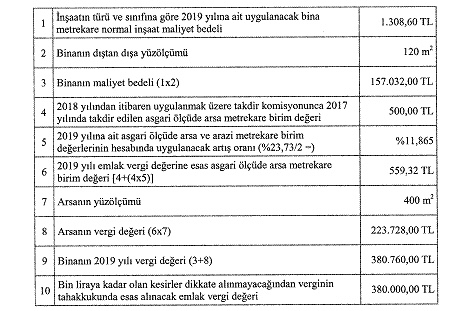

ÖRNEK 3: Mükellef (C) Antalya ili, Alanya Belediyesi sınırları içinde yer alan 400 m2 arsa üzerinde inşa edilen ve inşaatı 2011 yılında sona ermiş olan bir işyerini 2018 yılında satın almıştır. Betonarme karkas, 1 inci sınıf olan inşaatın dıştan dışa yüzölçümü 120 m2’dir. Bu işyeri için 2019 yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli 1.308,60 TL’dir. Arsanın bulunduğu cadde için 2018 yılında uygulanan asgari ölçüde arsa metrekare birim değeri 500,00 TL’dir.

2019 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı %11,865 olarak tespit edildiğine göre mükellefiyeti 2019 yılında başlayan bu mükellefin işyerinin 2019 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı indirimi ihmal edilmiştir.)

2019 da emlak vergisi nasıl hesaplanacak

31 Aralık 2018 PAZARTESİ

Resmî Gazete

Sayı : 30642 (3. Mükerrer)

TEBLİĞ

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 74)

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 2019 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2019 yılında mükellef olacakların emlak vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin tespiti hususunda açıklamalar yapmaktır.

Dayanak

MADDE 2 – (1) Bakanlığımızca 2018 yılı için yeniden değerleme oranı %23,73 (yirmi üç virgül yetmiş üç) olarak tespit edilmiş ve 30/11/2018 tarihli ve 30611 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 503) ile ilan edilmiş bulunmaktadır.

(2) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasında, takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2017 yılında söz konusu takdirler yapılmıştır.

(3) 29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 9 uncu maddesinin birinci fıkrasının (b) bendinde bina, 19 uncu maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin, dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2017 yılında yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren başlamış bulunmaktadır.

(4) 1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8 numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

(5) Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

(6) 2018 yılında emlak vergisi mükellefi olanların 2019 yılına ait emlak vergisinin tarh ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile bina, arsa veya araziye 2018 yılında malik olunması halinde mükellefiyetin başlangıç yılı olan 2019 yılı vergi değerinin hesabı bu Tebliğde belirtilen esaslar çerçevesinde yapılacaktır.

2017 yılında yapılan takdirler nedeniyle 2018 yılında mükellefiyeti başlayanların 2019 yılına ait emlak vergi değerlerinin hesabı

MADDE 3 – (1) 2017 yılında yapılan takdirler nedeniyle bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren yeniden başlamış bulunmaktadır.

(2) Bu mükelleflerin bina, arsa ve arazilerinin 2019 yılı vergi değerleri, 2018 yılı vergi değerlerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%23,73/2=) %11,865 (on bir virgül sekiz yüz altmış beş) oranında artırılması suretiyle bulunacak tutarlar olacaktır.

ÖRNEK 1: Mükellef (A) Yozgat ili, Aydıncık Belediyesi sınırları içinde yer alan meskeni 2010 yılında satın almıştır. 2018 yılı emlak vergi değeri 140.000,00 TL olan meskenin 2019 yılı emlak vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

MADDE 4 – (1) Mükellefiyeti 2019 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerleri; takdir komisyonlarınca 2017 yılında takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin; 2018 yılına ait yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacak asgari ölçüde metrekare birim değeri dikkate alınarak hesaplanacaktır.

ÖRNEK 2: Mükellef (B) 2018 yılında Iğdır Belediyesi sınırları içinde yer alan 950 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2018 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 35,00 TL’dir.

2018 yılına ait yeniden değerleme oranının yarısı %11,865 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2019 yılında başlayacak bu mükellefin 2018 yılında satın aldığı arsanın 2019 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

ÖRNEK 3: Mükellef (C) Antalya ili, Alanya Belediyesi sınırları içinde yer alan 400 m2 arsa üzerinde inşa edilen ve inşaatı 2011 yılında sona ermiş olan bir işyerini 2018 yılında satın almıştır. Betonarme karkas, 1 inci sınıf olan inşaatın dıştan dışa yüzölçümü 120 m2’dir. Bu işyeri için 2019 yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli 1.308,60 TL’dir. Arsanın bulunduğu cadde için 2018 yılında uygulanan asgari ölçüde arsa metrekare birim değeri 500,00 TL’dir.

2019 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı %11,865 olarak tespit edildiğine göre mükellefiyeti 2019 yılında başlayan bu mükellefin işyerinin 2019 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı indirimi ihmal edilmiştir.)

Emlak vergisi kanunu genel tebliğ

31 Aralık 2018 PAZARTESİ

Resmî Gazete

Sayı : 30642 (3. Mükerrer)

TEBLİĞ

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 74)

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 2019 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2019 yılında mükellef olacakların emlak vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin tespiti hususunda açıklamalar yapmaktır.

Dayanak

MADDE 2 – (1) Bakanlığımızca 2018 yılı için yeniden değerleme oranı %23,73 (yirmi üç virgül yetmiş üç) olarak tespit edilmiş ve 30/11/2018 tarihli ve 30611 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 503) ile ilan edilmiş bulunmaktadır.

(2) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasında, takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2017 yılında söz konusu takdirler yapılmıştır.

(3) 29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 9 uncu maddesinin birinci fıkrasının (b) bendinde bina, 19 uncu maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin, dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2017 yılında yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren başlamış bulunmaktadır.

(4) 1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8 numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

(5) Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

(6) 2018 yılında emlak vergisi mükellefi olanların 2019 yılına ait emlak vergisinin tarh ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile bina, arsa veya araziye 2018 yılında malik olunması halinde mükellefiyetin başlangıç yılı olan 2019 yılı vergi değerinin hesabı bu Tebliğde belirtilen esaslar çerçevesinde yapılacaktır.

2017 yılında yapılan takdirler nedeniyle 2018 yılında mükellefiyeti başlayanların 2019 yılına ait emlak vergi değerlerinin hesabı

MADDE 3 – (1) 2017 yılında yapılan takdirler nedeniyle bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren yeniden başlamış bulunmaktadır.

(2) Bu mükelleflerin bina, arsa ve arazilerinin 2019 yılı vergi değerleri, 2018 yılı vergi değerlerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%23,73/2=) %11,865 (on bir virgül sekiz yüz altmış beş) oranında artırılması suretiyle bulunacak tutarlar olacaktır.

ÖRNEK 1: Mükellef (A) Yozgat ili, Aydıncık Belediyesi sınırları içinde yer alan meskeni 2010 yılında satın almıştır. 2018 yılı emlak vergi değeri 140.000,00 TL olan meskenin 2019 yılı emlak vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

MADDE 4 – (1) Mükellefiyeti 2019 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerleri; takdir komisyonlarınca 2017 yılında takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin; 2018 yılına ait yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacak asgari ölçüde metrekare birim değeri dikkate alınarak hesaplanacaktır.

ÖRNEK 2: Mükellef (B) 2018 yılında Iğdır Belediyesi sınırları içinde yer alan 950 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2018 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 35,00 TL’dir.

2018 yılına ait yeniden değerleme oranının yarısı %11,865 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2019 yılında başlayacak bu mükellefin 2018 yılında satın aldığı arsanın 2019 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

ÖRNEK 3: Mükellef (C) Antalya ili, Alanya Belediyesi sınırları içinde yer alan 400 m2 arsa üzerinde inşa edilen ve inşaatı 2011 yılında sona ermiş olan bir işyerini 2018 yılında satın almıştır. Betonarme karkas, 1 inci sınıf olan inşaatın dıştan dışa yüzölçümü 120 m2’dir. Bu işyeri için 2019 yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli 1.308,60 TL’dir. Arsanın bulunduğu cadde için 2018 yılında uygulanan asgari ölçüde arsa metrekare birim değeri 500,00 TL’dir.

2019 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı %11,865 olarak tespit edildiğine göre mükellefiyeti 2019 yılında başlayan bu mükellefin işyerinin 2019 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı indirimi ihmal edilmiştir.)

2019 yılı emlak vergisi oranları

31 Aralık 2018 PAZARTESİ

Resmî Gazete

Sayı : 30642 (3. Mükerrer)

TEBLİĞ

Hazine ve Maliye Bakanlığı (Gelir İdaresi Başkanlığı)’ndan:

EMLAK VERGİSİ KANUNU GENEL TEBLİĞİ

(SERİ NO: 74)

Amaç ve kapsam

MADDE 1 – (1) Bu Tebliğin amacı, 2019 yılına ait emlak (bina, arsa ve arazi) vergi değerleri ile 2019 yılında mükellef olacakların emlak vergi değerlerinin hesabında dikkate alınacak asgari ölçüde arsa ve arazi metrekare birim değerlerinin tespiti hususunda açıklamalar yapmaktır.

Dayanak

MADDE 2 – (1) Bakanlığımızca 2018 yılı için yeniden değerleme oranı %23,73 (yirmi üç virgül yetmiş üç) olarak tespit edilmiş ve 30/11/2018 tarihli ve 30611 sayılı Resmî Gazete’de yayımlanan Vergi Usul Kanunu Genel Tebliği (Sıra No: 503) ile ilan edilmiş bulunmaktadır.

(2) 4/1/1961 tarihli ve 213 sayılı Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasında, takdir komisyonlarının dört yılda bir arsalara ve araziye ait asgari ölçüde metrekare birim değerlerini takdir edecekleri hükme bağlanmıştır. Bu hüküm uyarınca 2017 yılında söz konusu takdirler yapılmıştır.

(3) 29/7/1970 tarihli ve 1319 sayılı Emlak Vergisi Kanununun 9 uncu maddesinin birinci fıkrasının (b) bendinde bina, 19 uncu maddesinin birinci fıkrasının (b) bendinde de arazi (arsa) vergisi mükellefiyetinin, dört yılda bir yapılan takdir işlemlerinde takdir işleminin yapıldığı tarihi takip eden bütçe yılından itibaren başlayacağı hükme bağlanmıştır. Asgari ölçüde arsa ve arazi metrekare birim değer takdirleri 2017 yılında yapıldığından, bu hükümler uyarınca bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren başlamış bulunmaktadır.

(4) 1319 sayılı Kanunun 29 uncu maddesinin ikinci fıkrasında, vergi değerinin, mükellefiyetin başlangıç yılını takip eden yıldan itibaren her yıl, bir önceki yıla ait vergi değerinin Vergi Usul Kanunu hükümleri uyarınca aynı yıl için tespit edilen yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacağı; üçüncü fıkrasında da 33 üncü maddede yer alan vergi değerini tadil eden sebeplerle (8 numaralı fıkra hariç) mükellefiyet tesisi gereken hallerde, Vergi Usul Kanununun mükerrer 49 uncu maddesinin (b) fıkrasına göre takdir komisyonlarınca belirlenen arsa ve arazi metrekare birim değerlerinin, takdir işleminin yapıldığı yılı takip eden ikinci yılın başından başlamak suretiyle her yıl, bir önceki yıl birim değerinin Vergi Usul Kanunu hükümlerine göre aynı yıl için tespit edilmiş bulunan yeniden değerleme oranının yarısı nispetinde artırılması suretiyle dikkate alınacağı hükme bağlanmıştır.

(5) Ayrıca, 1319 sayılı Kanunun 29 uncu maddesinin dördüncü fıkrasında, vergi değerinin hesabında bin liraya kadar olan kesirlerin dikkate alınmayacağı belirtilmiştir.

(6) 2018 yılında emlak vergisi mükellefi olanların 2019 yılına ait emlak vergisinin tarh ve tahakkukunda esas alınacak vergi değerinin (matrahın) hesabı ile bina, arsa veya araziye 2018 yılında malik olunması halinde mükellefiyetin başlangıç yılı olan 2019 yılı vergi değerinin hesabı bu Tebliğde belirtilen esaslar çerçevesinde yapılacaktır.

2017 yılında yapılan takdirler nedeniyle 2018 yılında mükellefiyeti başlayanların 2019 yılına ait emlak vergi değerlerinin hesabı

MADDE 3 – (1) 2017 yılında yapılan takdirler nedeniyle bina ve arazi vergisi mükellefiyeti 2018 yılından itibaren yeniden başlamış bulunmaktadır.

(2) Bu mükelleflerin bina, arsa ve arazilerinin 2019 yılı vergi değerleri, 2018 yılı vergi değerlerinin, bu yıla ait yeniden değerleme oranının yarısı olan (%23,73/2=) %11,865 (on bir virgül sekiz yüz altmış beş) oranında artırılması suretiyle bulunacak tutarlar olacaktır.

ÖRNEK 1: Mükellef (A) Yozgat ili, Aydıncık Belediyesi sınırları içinde yer alan meskeni 2010 yılında satın almıştır. 2018 yılı emlak vergi değeri 140.000,00 TL olan meskenin 2019 yılı emlak vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

2019 yılı itibarıyla mükellef olacakların emlak vergi değerlerinin tespiti

MADDE 4 – (1) Mükellefiyeti 2019 yılında başlayanların, mükellefiyetleri ile ilgili bina, arsa ve arazi vergisi tarhiyatına esas alınacak vergi değerleri; takdir komisyonlarınca 2017 yılında takdir edilen asgari ölçüde arsa ve arazi metrekare birim değerlerinin; 2018 yılına ait yeniden değerleme oranının yarısı nispetinde artırılması suretiyle bulunacak asgari ölçüde metrekare birim değeri dikkate alınarak hesaplanacaktır.

ÖRNEK 2: Mükellef (B) 2018 yılında Iğdır Belediyesi sınırları içinde yer alan 950 m2 büyüklüğünde bir arsa satın almış ve bu arsaya ilişkin emlak vergisi bildirimini ilgili belediyeye vermiştir. Arsanın bulunduğu cadde için takdir komisyonunca 2018 yılından itibaren uygulanmak üzere takdir edilen asgari ölçüde arsa metrekare birim değeri 35,00 TL’dir.

2018 yılına ait yeniden değerleme oranının yarısı %11,865 olarak tespit edilmiş olduğuna göre, mükellefiyeti 2019 yılında başlayacak bu mükellefin 2018 yılında satın aldığı arsanın 2019 yılı arazi (arsa) vergisine esas vergi değeri aşağıda belirtildiği şekilde hesaplanacaktır.

ÖRNEK 3: Mükellef (C) Antalya ili, Alanya Belediyesi sınırları içinde yer alan 400 m2 arsa üzerinde inşa edilen ve inşaatı 2011 yılında sona ermiş olan bir işyerini 2018 yılında satın almıştır. Betonarme karkas, 1 inci sınıf olan inşaatın dıştan dışa yüzölçümü 120 m2’dir. Bu işyeri için 2019 yılına ait uygulanacak bina metrekare normal inşaat maliyet bedeli 1.308,60 TL’dir. Arsanın bulunduğu cadde için 2018 yılında uygulanan asgari ölçüde arsa metrekare birim değeri 500,00 TL’dir.

2019 yılına ait asgari ölçüde arsa ve arazi metrekare birim değerlerinin hesabında uygulanacak artış oranı %11,865 olarak tespit edildiğine göre mükellefiyeti 2019 yılında başlayan bu mükellefin işyerinin 2019 yılı vergi değerinin tespitinde emlak (bina) vergi değeri aşağıdaki şekilde hesaplanacaktır. (Vergi değerinin hesabında asansör, klima veya kalorifer payı ilavesi ile aşınma payı indirimi ihmal edilmiştir.)